中通快递发布2024年第三季度未经审计财务业绩

在消费结构转变中实现稳健盈利水平

调整后净利润增长2.0%,达人民币24亿元

包裹量增长15.9%,达87亿件

上海2024年11月20日 /美通社/ -- 中国行业领先且快速成长的快递公司中通快递(开曼)有限公司(纽交所代码:ZTO及香港联交所代号:2057)(“中通”或“本公司”)今天公布其截至2024年9月30日止第三季度的未经审计财务业绩[1]。本公司实现了包裹量同比增长15.9%,同时也保持了优质的服务及客户满意度。调整后净利润增长2.0%[2]至人民币2,387.3百万元,经营活动产生的现金流为人民币3,112.0百万元。

2024年第三季度财务摘要

收入为人民币10,675.0百万元(1,521.2百万美元),较2023年同期的人民币9,075.9百万元增长17.6%。

毛利为人民币3,334.8百万元(475.2百万美元),较2023年同期的人民币2,706.4百万元增长23.2%。

净利润为人民币2,379.0百万元(339.0百万美元),较2023年同期的人民币2,349.6百万元增长1.3%。

调整后息税折摊前收益[3]为人民币3,739.5百万元(532.9百万美元),较2023年同期的人民币3,438.6百万元增长8.7%。

调整后净利润为人民币2,387.3百万元(340.2百万美元),较2023年同期的人民币2,340.7百万元增长2.0%。

基本及摊薄每股美国存托股(“美国存托股”[4])净收益为人民币2.98元(0.42美元)及人民币2.90元(0.41美元),较2023年同期的人民币2.91元及人民币2.84元分别增长2.4%及2.1%。

归属于普通股股东的调整后基本及摊薄每股美国存托股收益[5]为人民币2.99元(0.43美元)及人民币2.91元(0.41美元),较2023年同期的人民币2.89元及人民币2.83元分别增长3.5%及2.8%。

经营活动产生的现金流净额为人民币3,112.0百万元(443.5百万美元),而2023年同期为人民币2,938.1百万元。

2024年第三季度经营摘要

包裹量为87.23亿件,较2023年同期的75.23亿件增长15.9%。

截至2024年9月30日,揽件/派件网点数量为31,000余个。

截至2024年9月30日,直接网络合作伙伴数量为6,000余个。

截至2024年9月30日,自有干线车辆数量为10,000余辆。

截至2024年9月30日,10,000余辆自有车辆中有9,700余辆为车长15至17米的高运力车型,而截至2023年9月30日为9,300余辆。

截至2024年9月30日,分拣中心间干线运输路线为3,900余条,而截至2023年9月30日为3,800余条。

截至2024年9月30日,分拣中心的数量为95个,其中91个由本公司运营,4个由本公司网络合作伙伴运营。

(1) 随附本盈利发布之投资者关系简报,请见 http://zto.investorroom.com。 (2) 调整后净利润为非公认会计准则财务指标,其定义为不包括股权激励费用及非经常性项目(如股权投资的投资减值、处置股权投资及子公司的收益/(损失))和相关税务影响的净利润。管理层旨在通过该指标更好地反映实际业务运营。 (3) 调整后息税折摊前收益为非公认会计准则财务指标,其定义为不包括折旧、摊销、利息费用及所得税费用的净利润,并经进一步调整以剔除股权激励费用以及非经常性项目(如股权投资的投资减值、处置股权投资及子公司的收益/(损失))。管理层旨在通过该指标更好地反映实际业务运营。 (4) 每一股美国存托股代表一股A类普通股。 (5) 归属于普通股股东的调整后基本及摊薄每股美国存托股收益为非公认会计准则财务指标。其定义为归属于普通股股东的调整后净利润分别除以基本及摊薄美国存托股的加权平均数。 |

中通创始人、董事长兼首席执行官赖梅松先生表示:“第三季度,中通继续保持高质量的服务和客户满意度,实现了包裹量87.2亿件和调整后净利润23.9亿元。本季度,随着我们系统性地加深与各大电商平台在逆向物流、偏远地区配送及增值服务等方面的合作,我们的散件实现了超过40%的同比增长。我们优化业务结构的策略也对营收和经营性利润率产生了十分积极的贡献。”

赖先生补充道:“自中通成为行业龙头的近十年来,业务量领先始终是我们的主要战略重心之一。近期中央政府出台的刺激政策发出了很强的信号,表明其致力于支持中国经济复苏与长期增长。与此同时,在经济形势切实扭转前,消费降级的情况可能仍会持续一段时间。业务量领先是我们业务的基石。我们正在积极地启动计划,在维持高质量的服务与客户满意度的同时,重夺市场份额、扩大我们在业务量方面的领先优势并实现合理的盈利水平。”

中通首席财务官颜惠萍女士表示:“本季度中通的核心单票收入提升了1.8%,得益于客户结构的持续优化,直客收入占比的提升抵消了单包裹重量下降以及增量补贴增加所带来的负面影响。同时得益于持续的降本增效举措,我们的单票分拣加运输成本下降了 8.4%,即6分钱。管理费用占收入的比重稳定在5%左右。经营性现金流为31亿元,资本支出为18亿元。”

颜女士补充道:“快递行业在宏观经济疲软的情况下仍实现了高速增长。基于对未来几个月的预判,我们下调了年度业务量的目标。低价值电商包裹比例的不断上升,给我们实现服务质量、业务量和利润持续同步增长的整体战略带来了挑战。我们正在进行调整,重新平衡我们的资源分配以及网络定价策略,从而重获业务量增长动力并扩大我们现有的市场份额领先优势。我们的盈利质量会保持稳固,我们坚信能够在行业中继续保持盈利领先地位。”

2024年第三季度未经审计财务业绩 | |||||||||||||||||||

截至9月30日止三个月 | 截至9月30日止九个月 | ||||||||||||||||||

2023年 | 2024年 | 2023年 | 2024年 | ||||||||||||||||

人民币 | % | 人民币 | 美元 | % | 人民币 | % | 人民币 | 美元 | % | ||||||||||

(以千元计,百分比除外) | |||||||||||||||||||

快递服务 | 8,341,620 | 91.9 | 9,812,807 | 1,398,314 | 91.9 | 25,728,807 | 92.6 | 28,928,902 | 4,122,336 | 92.2 | |||||||||

货运代理服务 | 238,565 | 2.6 | 240,491 | 34,270 | 2.3 | 670,162 | 2.4 | 676,480 | 96,398 | 2.2 | |||||||||

物料销售 | 460,870 | 5.1 | 588,233 | 83,823 | 5.5 | 1,297,486 | 4.7 | 1,653,717 | 235,653 | 5.3 | |||||||||

其他 | 34,863 | 0.4 | 33,517 | 4,775 | 0.3 | 103,026 | 0.3 | 101,919 | 14,522 | 0.3 | |||||||||

收入总额 | 9,075,918 | 100.0 | 10,675,048 | 1,521,182 | 100.0 | 27,799,481 | 100.0 | 31,361,018 | 4,468,909 | 100.0 | |||||||||

收入总额为人民币10,675.0百万元(1,521.2百万美元),较2023年同期的人民币9,075.9百万元增长17.6%。核心快递服务收入较2023年同期增长18.1%,该增长是由于包裹量增长15.9%及单票价格增长1.8%所带动。由于更高价值包裹(如来自电子商务平台的退件)的占比持续提升,来自直销机构(为服务核心快递直客客户而成立)的直客业务收入(含派费收入)增长122.1%。货运代理服务收入较2023年同期增加0.8%。物料销售收入主要包括打印电子面单所需的热敏纸销售收入,增长27.6%。其他收入主要来自金融服务。

截至9月30日止三个月 | 截至9月30日止九个月 | ||||||||||||||||||

2023年 | 2024年 | 2023年 | 2024年 | ||||||||||||||||

人民币 | 收入 | 人民币 | 美元 | 收入 | 人民币 | 收入 | 人民币 | 美元 | 收入 | ||||||||||

百分比 | 百分比 | 百分比 | 百分比 | ||||||||||||||||

(以千元计,百分比除外) | |||||||||||||||||||

干线运输成本 | 3,245,767 | 35.8 | 3,398,007 | 484,212 | 31.8 | 9,627,419 | 34.6 | 10,052,623 | 1,432,487 | 32.1 | |||||||||

分拣中心运营成本 | 2,048,438 | 22.6 | 2,224,206 | 316,947 | 20.8 | 5,996,475 | 21.6 | 6,620,077 | 943,353 | 21.1 | |||||||||

货运代理成本 | 221,742 | 2.4 | 226,111 | 32,221 | 2.1 | 626,986 | 2.3 | 631,217 | 89,948 | 2.0 | |||||||||

物料销售成本 | 117,036 | 1.3 | 161,648 | 23,035 | 1.5 | 351,164 | 1.3 | 454,788 | 64,807 | 1.5 | |||||||||

其他成本 | 736,491 | 8.1 | 1,330,265 | 189,560 | 12.6 | 2,663,160 | 9.5 | 3,644,940 | 519,400 | 11.5 | |||||||||

营业成本总额 | 6,369,474 | 70.2 | 7,340,237 | 1,045,975 | 68.8 | 19,265,204 | 69.3 | 21,403,645 | 3,049,995 | 68.2 | |||||||||

营业成本总额为人民币7,340.2百万元(1,046.0百万美元),较去年同期的人民币6,369.5百万元增长15.2%。

干线运输成本为人民币3,398.0百万元(484.2百万美元),较去年同期的人民币3,245.8百万元增长4.7%。单位运输成本减少9.7%或4分,主要是由于通过更高效的路线规划,规模经济改善及转载率提升所致。

分拣中心运营成本为人民币2,224.2百万元(316.9百万美元),较去年同期的人民币2,048.4百万元增长8.6%。该增长主要来自(i)劳工相关成本增加人民币108.0百万元(15.4百万美元),系工资上涨被自动化效益提升部分抵销,及(ii)与扩建自动化设备和设施升级以进一步提高运输效率有关的折旧及摊销成本增加人民币74.9百万元(10.7百万美元)。随着作业流程标准化,绩效考核体系高效化,分拣中心每单位运营成本下降6.4%或2分。截至2024年9月30日,有535套自动化分拣设备投入使用,而截至2023年9月30日为482套。

物料销售成本为人民币161.6百万元(23.0百万美元),较去年同期的人民币117.0百万元增长38.1%。

其他成本为人民币1,330.3百万元(189.6百万美元),较去年同期的人民币736.5百万元增长80.6%,其中服务更高价值企业客户的成本增加人民币546.8百万元(77.9 百万美元)。

毛利为人民币3,334.8百万元(475.2百万美元),较去年同期的人民币2,706.4百万元增长23.2%。毛利率由去年同期的29.8%改善至31.2%。

总经营费用为人民币493.0百万元(70.3百万美元),去年同期为人民币282.8百万元。

销售、一般和行政费用为人民币544.6百万元(77.6百万美元),较去年同期的人民币433.7百万元增长25.6%,主要由于(i)金融服务信用损失准备变动人民币74.1百万元(10.6百万美元),及(ii)固定资产处置亏损人民币41.1百万元(5.9百万美元)所致。

其他经营收入净额为人民币51.6百万元(7.3百万美元),去年同期为人民币150.9百万元。其他经营收入主要包括(i)租金收入人民币43.4百万元(6.2百万美元),及(ii)政府补贴及税费返还人民币8.2百万元(1.2百万美元)。

经营利润为人民币2,841.8百万元(405.0百万美元),较去年同期的人民币2,423.6百万元增长17.3%。经营利润率从去年同期的26.7%降至26.6%。

利息收入为人民币238.5百万元(34.0百万美元),去年同期为人民币246.4百万元。

利息费用为人民币66.4百万元(9.5百万美元),去年同期为人民币83.8百万元。

金融工具公允价值变动的亏损为人民币62.7百万元(8.9百万美元),去年同期为收益人民币8.6百万元。季末美元及人民币汇率大幅波动导致与理财产品相关的未变现汇兑亏损人民币94.9百万元(13.5 百万美元)。

所得税费用为人民币555.0百万元(79.1百万美元),而去年同期为人民币271.4百万元。于2023年第三季度,本公司全资子公司上海中通吉网络技术有限公司因于2022年税务年度获认证为“重点软件企业”而收取所得税返还人民币207.1百万元。

净利润为人民币2,379.0百万元(339.0百万美元),较去年同期的人民币2,349.6百万元增长1.3%。

归属于普通股股东的基本及摊薄每股美国存托股收益为人民币2.98元(0.42美元)及人民币2.90元(0.41美元),去年同期的基本及摊薄每股美国存托股收益分别为人民币2.91元及人民币2.84元。

归属于普通股股东的调整后基本及摊薄每股美国存托股收益为人民币2.99元(0.43美元)及人民币2.91元(0.41美元),去年同期分别为人民币2.89元及人民币2.83元。

调整后净利润为人民币2,387.3百万元(340.2百万美元),去年同期为人民币2,340.7百万元。

息税折摊前收益[1]为人民币3,731.3百万元(531.7百万美元),去年同期为人民币3,449.5百万元。

调整后息税折摊前收益为人民币3,729.5百万元(532.8百万美元),去年同期为人民币3,438.6百万元。

经营活动产生的现金流量净额为人民币3,112.0百万元(443.5百万美元),去年同期为人民币2,938.1百万元。

(1) 息税折摊前收益为非公认会计准则财务指标,其定义为不包括折旧、摊销、利息费用及所得税费用的净利润。管理层旨在通过该指标更好地反映实际业务运营。 |

前景展望

根据目前的市场及运营状况,本公司修订其先前公布的年度指引。2024年的包裹量预期将在337亿至339亿之间,同比增长11.6%至12.3%。该等估计代表管理层目前的初步看法,可能会发生变化。

汇率

为方便读者阅读,本公告将若干人民币金额按唯一指定汇率转换为美元。除非另有所指,所有人民币兑换为美元的换算乃按人民币7.0176元兑1.00美元的汇率作出(即美国联邦储备系统管理委员会H.10统计数据所载2024年9月30日之中午买入汇率)。

采用非公认会计准则财务指标

本公司使用息税折摊前收益、调整后息税折摊前收益、调整后净利润、归属于普通股股东的调整后净利润及归属于普通股股东的调整后每股美国存托股基本及摊薄收益(均为非公认会计准则财务指标)来评估中通的经营业绩,并用于财务及经营决策。

本公司的非公认会计准则财务指标与其美国公认会计准则财务指标之间的调节表列示于本盈利发布末的表格,该表格提供有关非公认会计准则财务指标的更多详情。

本公司认为,该等非公认会计准则指标有助于识别中通业务的基本趋势,避免其因本公司在经营利润及净利润中计入的相关费用和利得而失真。本公司认为,息税折摊前收益、调整后息税折摊前收益、调整后净利润、归属于普通股股东的调整后净利润及归属于普通股股东的调整后每股美国存托股基本及摊薄收益提供了关于其经营业绩的有用资料,增强对其过往表现及未来前景的整体理解,并有助于更清晰地了解中通管理层在财务和运营决策中所使用的核心指标。

息税折摊前收益、调整后息税折摊前收益、调整后净利润、归属于普通股股东的调整后净利润及归属于普通股股东的调整后每股美国存托股基本及摊薄收益不应独立于净利润或其他业绩指标考虑,亦不可诠释为净利润或其他业绩指标的替代项目,或诠释为本公司经营表现的指标。中通鼓励投资者将过往的非公认会计准则财务指标与最直接可比的公认会计准则指标进行比较。本文所列的息税折摊前收益、调整后息税折摊前收益、调整后净利润、归属于普通股股东的调整后净利润及归属于普通股股东的调整后每股美国存托股基本及摊薄收益可能无法与其他公司列示的名称类似的指标相比较。其他公司可能会以不同的方式计算类似名称的指标,从而限制了其作为中通数据的比较指标的有用性。中通鼓励投资者及其他人士全面审阅本公司的财务资料,而非依赖单一的财务指标。

电话会议资料

中通的管理团队将于美国东部时间2024年11月19日(星期二)下午七时三十分(北京时间2024年11月20日上午八时三十分)举行业绩电话会议。

业绩电话会议的拨号详情如下:

美国: | 1-888-317-6003 |

香港: | 800-963-976 |

中国内地: | 4001-206-115 |

新加坡: | 800-120-5863 |

国际: | 1-412-317-6061 |

密码: | 0501133 |

请于通话预定开始前15分钟拨号,并提供密码以加入通话。

电话会议的回放将可于2024年11月26日前通过致电以下号码收听:

美国: | 1-877-344-7529 |

国际: | 1-412-317-0088 |

密码: | 1609584 |

此外,电话会议的网上直播及录音将可于 http://zto.investorroom.com 收听。

关于中通快递(开曼)有限公司

中通快递(开曼)有限公司(纽交所代码:ZTO及香港联交所代号:2057)(“中通”或“本公司”)是中国行业领先且快速成长的快递公司。中通通过其在中国广泛且可靠的全国性覆盖网络提供快递服务以及其他增值物流服务。

中通运营高度可扩展的网络合作伙伴模式,本公司认为,该模式最适于支持中国电子商务的高速增长。本公司利用其网络合作伙伴提供揽件和末端派送服务,同时在快递服务价值链内提供关键的干线运输服务和分拣网络。

有关更多资料,请访问 http://zto.investorroom.com。

安全港声明

本公告载有根据1995 年《美国私人证券诉讼改革法》的“安全港”条文可能构成“前瞻性”声明的陈述。该等前瞻性陈述可从词汇如“将”、“预期”、“预计”、“旨在”、“未来”、“拟”、“计划”、“相信”、“估计”、“可能”或类似陈述加以识别。当中前景展望及管理层在本公告的引述均包含前瞻性陈述。中通亦可能在其向美国证券交易委员会(“美国证交会”)及香港联合交易所有限公司(“香港联交所”)提交的定期报告、向股东提交的中期及年度报告、于香港联交所网站上发布的公告、通函或其他刊物、新闻稿及其他书面材料以及其高级职员、董事或僱员向第三方作出的口头陈述中作出书面或口头前瞻性陈述。非历史事实的陈述,包括但不限于有关中通的信念、计划及期望的陈述,均属于前瞻性陈述。前瞻性陈述涉及固有风险及不确定因素。许多因素可导致实际结果与任何前瞻性声明中包含的结果有重大差异,包括但不限于以下各项:有关中国电子商务及快递行业发展的风险;其对若干第三方电子商务平台的重大依赖;与其网络合作伙伴及其僱员及人员相关的风险;可能对本公司经营业绩及市场份额造成不利影响的激烈竞争;本公司分拣中心或其网络合作伙伴运营的网点或其技术系统遭受任何服务中断;中通建立品牌及承受负面报道的能力或其他有利的政府政策。有关此等及其他风险的进一步资料载于中通向美国证交会及香港联交所提交的文件中。本公告中提供的所有资料均截至本公告日期,除适用法律要求外,中通不承担更新任何前瞻性陈述的义务。

未经审计合并财务数据 | |||||||||||

未经审计合并综合收益数据概要: | |||||||||||

截至9月30日止三个月 | 截至9月30日止九个月 | ||||||||||

2023年 | 2024年 | 2023年 | 2024年 | ||||||||

人民币 | 人民币 | 美元 | 人民币 | 人民币 | 美元 | ||||||

(以千元计,股份及每股数据除外) | |||||||||||

收入 | 9,075,918 | 10,675,048 | 1,521,182 | 27,799,481 | 31,361,018 | 4,468,909 | |||||

营业成本 | (6,369,474) | (7,340,237) | (1,045,975) | (19,265,204) | (21,403,645) | (3,049,995) | |||||

毛利 | 2,706,444 | 3,334,811 | 475,207 | 8,534,277 | 9,957,373 | 1,418,914 | |||||

经营(费用)/利润: | |||||||||||

销售、一般及行政费用 | (433,682) | (544,573) | (77,601) | (1,724,896) | (2,034,192) | (289,870) | |||||

其他经营利润净额 | 150,850 | 51,552 | 7,346 | 443,448 | 400,507 | 57,072 | |||||

总经营费用 | (282,832) | (493,021) | (70,255) | (1,281,448) | (1,633,685) | (232,798) | |||||

经营利润 | 2,423,612 | 2,841,790 | 404,952 | 7,252,829 | 8,323,688 | 1,186,116 | |||||

其他收入/(费用): | |||||||||||

利息收入 | 246,362 | 238,510 | 33,987 | 505,382 | 771,608 | 109,953 | |||||

利息费用 | (83,801) | (66,364) | (9,457) | (227,729) | (266,135) | (37,924) | |||||

金融工具的公允价值变动收益/(损失) | 8,551 | (62,699) | (8,935) | 215,764 | 34,883 | 4,971 | |||||

出售股权投资、子公司和其他的收益/(损 失) | 10,838 | (1,440) | (205) | 10,074 | 10,694 | 1,524 | |||||

股权投资的投资减值 | - | - | - | - | (672,816) | (95,876) | |||||

外币汇兑收益,税前 | 4,650 | (38,174) | (5,440) | 75,571 | (17,612) | (2,510) | |||||

扣除所得税及权益法核算的投资损失前的利润 | 2,610,212 | 2,911,623 | 414,902 | 7,831,891 | 8,184,310 | 1,166,254 | |||||

所得税费用 | (271,387) | (554,959) | (79,081) | (1,301,979) | (1,786,275) | (254,542) | |||||

权益法核算的投资收益 | 10,785 | 22,378 | 3,189 | 14,732 | 42,751 | 6,092 | |||||

净利润 | 2,349,610 | 2,379,042 | 339,010 | 6,544,644 | 6,440,786 | 917,804 | |||||

归属于非控制性权益的净(利润)/损失 | (4,452) | 17,255 | 2,459 | 12,054 | (6,641) | (946) | |||||

归属于中通快递(开曼)有限公司的净利润 | 2,345,158 | 2,396,297 | 341,469 | 6,556,698 | 6,434,145 | 916,858 | |||||

归属于普通股股东的净利润 | 2,345,158 | 2,396,297 | 341,469 | 6,556,698 | 6,434,145 | 916,858 | |||||

归属于普通股股东的每股净收益 | |||||||||||

基本 | 2.91 | 2.98 | 0.42 | 8.11 | 7.99 | 1.14 | |||||

摊薄 | 2.84 | 2.90 | 0.41 | 7.94 | 7.80 | 1.11 | |||||

用于计算每股普通股/美国存托股净收益的加 权平均股数 | |||||||||||

基本 | 807,081,026 | 804,565,579 | 804,565,579 | 808,298,164 | 805,388,468 | 805,388,468 | |||||

摊薄 | 838,290,093 | 838,131,679 | 838,131,679 | 839,507,232 | 838,954,568 | 838,954,568 | |||||

净利润 | 2,349,610 | 2,379,042 | 339,010 | 6,544,644 | 6,440,786 | 917,804 | |||||

其他综合收益/(损失),扣除税项零: | |||||||||||

外币折算调整 | (32,832) | 137,698 | 19,622 | (174,729) | 20,138 | 2,870 | |||||

综合收益 | 2,316,778 | 2,516,740 | 358,632 | 6,369,915 | 6,460,924 | 920,674 | |||||

归属于非控制性权益的综合(收益)/损失 | (4,452) | 17,255 | 2,459 | 12,054 | (6,641) | (946) | |||||

归属于中通快递(开曼)有限公司的综合收益 | |||||||||||

2,312,326 | 2,533,995 | 361,091 | 6,381,969 | 6,454,283 | 919,728 | ||||||

未经审计合并资产负债表数据: | |||||

于 | |||||

2023年 | 2024年 | ||||

12月31日 | 9月30日 | ||||

人民币 | 人民币 | 美元 | |||

(以千元计,股份数据除外) | |||||

资产 | |||||

流动资产: | |||||

现金及现金等价物 | 12,333,884 | 11,703,151 | 1,667,686 | ||

受限制现金 | 686,568 | 32,350 | 4,610 | ||

应收账款净额 | 572,558 | 782,772 | 111,544 | ||

金融应收款项 | 1,135,445 | 1,272,992 | 181,400 | ||

短期投资 | 7,454,633 | 11,213,470 | 1,597,907 | ||

存货 | 28,074 | 27,651 | 3,940 | ||

预付供应商款项 | 821,942 | 862,789 | 122,946 | ||

预付款项及其他流动资产 | 3,772,377 | 4,162,249 | 593,116 | ||

应收关联方款项 | 148,067 | 99,206 | 14,137 | ||

总流动资产 | 26,953,548 | 30,156,630 | 4,297,286 | ||

股权投资 | 3,455,119 | 2,092,880 | 298,233 | ||

物业及设备净额 | 32,181,025 | 33,591,675 | 4,786,775 | ||

土地使用权净额 | 5,637,101 | 6,097,476 | 868,883 | ||

无形资产净额 | 23,240 | 18,592 | 2,649 | ||

经营租赁使用权资产 | 672,193 | 573,209 | 81,682 | ||

商誉 | 4,241,541 | 4,241,541 | 604,415 | ||

递延所得税资产 | 879,772 | 711,368 | 101,369 | ||

长期投资 | 12,170,881 | 13,511,938 | 1,925,436 | ||

长期金融应收款项 | 964,780 | 850,440 | 121,187 | ||

其他非流动资产 | 701,758 | 953,451 | 135,866 | ||

非流动性应收关联方款项 | 584,263 | 520,833 | 74,218 | ||

总资产 | 88,465,221 | 93,320,033 | 13,297,999 | ||

负债及权益 | |||||

流动负债 | |||||

短期银行借款 | 7,765,990 | 10,770,422 | 1,534,773 | ||

应付款项 | 2,557,010 | 2,112,632 | 301,048 | ||

客户预付款项 | 1,745,727 | 1,662,922 | 236,964 | ||

应付所得税 | 333,257 | 316,260 | 45,067 | ||

应付关联方款项 | 234,683 | 154,447 | 22,009 | ||

经营租赁负债 | 186,253 | 166,392 | 23,711 | ||

应付股息 | 1,548 | 1,993,865 | 284,123 | ||

可换股债券 | - | 6,979,057 | 994,508 | ||

其他流动负债 | 7,236,716 | 7,126,793 | 1,015,558 | ||

总流动负债 | 20,061,184 | 31,282,790 | 4,457,761 | ||

非流动经营租赁负债 | 455,879 | 374,057 | 53,303 | ||

递延所得税负债 | 638,200 | 541,115 | 77,108 | ||

可换股债券 | 7,029,550 | - | - | ||

总负债 | 28,184,813 | 32,197,962 | 4,588,172 | ||

股东权益 | |||||

普通股(每股面值0.0001美元;10,000,000,000股股份已授权;于2023年12月31 日,812,866,663股股份已发行而其中804,719,252股股份在外流通;于2024年9月 30日,810,339,182股股份已发行而其中804,140,620股股份在外流通) | 525 | 523 | 75 | ||

资本公积 | 24,201,745 | 24,383,137 | 3,474,569 | ||

库存股,按成本计 | (510,986) | (337,541) | (48,099) | ||

未分配利润 | 36,301,185 | 36,715,863 | 5,231,969 | ||

累计其他综合损失 | (190,724) | (170,586) | (24,308) | ||

中通快递(开曼)有限公司股东权益 | 59,801,745 | 60,591,396 | 8,634,206 | ||

非控制性权益 | 478,663 | 530,675 | 75,621 | ||

总权益 | 60,280,408 | 61,122,071 | 8,709,827 | ||

总负债及权益 | 88,465,221 | 93,320,033 | 13,297,999 | ||

未经审计合并现金流数据概要: | ||||||||||||

截至9月30日止三个月 | 截至9月30日止九个月 | |||||||||||

2023年 | 2024年 | 2023年 | 2024年 | |||||||||

人民币 | 人民币 | 美元 | 人民币 | 人民币 | 美元 | |||||||

(千元) | ||||||||||||

经营活动产生的现金净额 | 2,938,104 | 3,111,972 | 443,452 | 9,437,682 | 8,623,087 | 1,228,780 | ||||||

投资活动所用的现金净额 | (4,025,760) | (1,910,131) | (272,191) | (13,433,920) | (8,955,072) | (1,276,088) | ||||||

融资活动产生/(所用)的现金净额 | 2,529,988 | 10,183 | 1,451 | 1,396,265 | (963,309) | (137,270) | ||||||

汇率变动对现金、现金等价物及受限制现金的影响 | 9,459 | (43,349) | (6,176) | 105,393 | (8,272) | (1,178) | ||||||

现金、现金等价物及受限制现金的增加/(减少)净额 | 1,451,791 | 1,168,675 | 166,536 | (2,494,580) | (1,303,566) | (185,756) | ||||||

期初现金、现金等价物及受限制现金 | 8,656,716 | 10,579,069 | 1,507,505 | 12,603,087 | 13,051,310 | 1,859,797 | ||||||

期末现金、现金等价物及受限制现金 | 10,108,507 | 11,747,744 | 1,674,041 | 10,108,507 | 11,747,744 | 1,674,041 | ||||||

下表提供简明合并资产负债表中所列报的现金、现金等价物及受限制现金与简明合并现金流表所示金额之总和的核对:

于 | |||||

2023年 | 2024年 | ||||

9月30日 | 9月30日 | ||||

人民币 | 人民币 | 美元 | |||

(千元) | |||||

现金及现金等价物 | 9,284,625 | 11,703,151 | 1,667,686 | ||

流动性受限制现金 | 793,037 | 32,350 | 4,610 | ||

非流动性受限制现金 | 30,845 | 12,243 | 1,745 | ||

总现金、现金等价物及受限制现金 | 10,108,507 | 11,747,744 | 1,674,041 | ||

公认会计准则与非公认会计准则业绩的调节表 | |||||||||||

截至9月30日止三个月 | 截至9月30日止九个月 | ||||||||||

2023年 | 2024年 | 2023年 | 2024年 | ||||||||

人民币 | 人民币 | 美元 | 人民币 | 人民币 | 美元 | ||||||

(以千元计,股份及每股数据除外) | |||||||||||

净利润 | 2,349,610 | 2,379,042 | 339,010 | 6,544,644 | 6,440,786 | 917,804 | |||||

加: | |||||||||||

股权激励费用(1) | - | 6,769 | 965 | 254,976 | 311,924 | 44,449 | |||||

股权投资的投资减值(1) | - | - | - | - | 672,816 | 95,876 | |||||

出售股权投资和子公司的(收益)/损失,扣 除所得税 | (8,866) | 1,440 | 205 | (8,102) | (8,507) | (1,212) | |||||

调整后净利润 | 2,340,744 | 2,387,251 | 340,180 | 6,791,518 | 7,417,019 | 1,056,917 | |||||

净利润 | 2,349,610 | 2,379,042 | 339,010 | 6,544,644 | 6,440,786 | 917,804 | |||||

加: | |||||||||||

折旧 | 712,734 | 695,241 | 99,071 | 2,035,702 | 2,168,290 | 308,979 | |||||

摊销 | 31,951 | 35,709 | 5,088 | 100,535 | 104,034 | 14,825 | |||||

利息费用 | 83,801 | 66,364 | 9,457 | 227,729 | 266,135 | 37,924 | |||||

所得税费用 | 271,387 | 554,959 | 79,081 | 1,301,979 | 1,786,275 | 254,542 | |||||

息税折摊前收益 | 3,449,483 | 3,731,315 | 531,707 | 10,210,589 | 10,765,520 | 1,534,074 | |||||

加: | |||||||||||

股权激励费用 | - | 6,769 | 965 | 254,976 | 311,924 | 44,449 | |||||

股权投资的投资减值 | - | - | - | - | 672,816 | 95,876 | |||||

出售股权投资和子公司的(收益)/损失 | (10,838) | 1,440 | 205 | (10,074) | (10,694) | (1,524) | |||||

调整后息税折摊前收益 | 3,438,645 | 3,739,524 | 532,877 | 10,455,491 | 11,739,566 | 1,672,875 | |||||

(1) 所得税净额为零 |

公认会计准则与非公认会计准则业绩的调节表 | |||||||||||

截至9月30日止三个月 | 截至9月30日止九个月 | ||||||||||

2023年 | 2024年 | 2023年 | 2024年 | ||||||||

人民币 | 人民币 | 美元 | 人民币 | 人民币 | 美元 | ||||||

(以千元计,股份及每股数据除外) | |||||||||||

归属于普通股股东的净利润 | 2,345,158 | 2,396,297 | 341,469 | 6,556,698 | 6,434,145 | 916,858 | |||||

加: | |||||||||||

股权激励费用(1) | - | 6,769 | 965 | 254,976 | 311,924 | 44,449 | |||||

股权投资的投资减值(1) | - | - | - | - | 672,816 | 95,876 | |||||

出售股权投资和子公司的(收益)/损 失,扣除所得税 | (8,866) | 1,440 | 205 | (8,102) | (8,507) | (1,212) | |||||

归属于普通股股东的调整后净利润 | 2,336,292 | 2,404,506 | 342,639 | 6,803,572 | 7,410,378 | 1,055,971 | |||||

用于计算每股普通股 | |||||||||||

/美国存托股净收益的加权平均股数 | |||||||||||

基本 | 807,081,026 | 804,565,579 | 804,565,579 | 808,298,164 | 805,388,468 | 805,388,468 | |||||

摊薄 | 838,290,093 | 838,131,679 | 838,131,679 | 839,507,232 | 838,954,568 | 838,954,568 | |||||

归属于普通股股东的每股 | |||||||||||

/美国存托股净收益 | |||||||||||

基本 | 2.91 | 2.98 | 0.42 | 8.11 | 7.99 | 1.14 | |||||

摊薄 | 2.84 | 2.90 | 0.41 | 7.94 | 7.80 | 1.11 | |||||

归属于普通股股东的每股 | |||||||||||

/美国存托股调整后净收益 | |||||||||||

基本 | 2.89 | 2.99 | 0.43 | 8.42 | 9.20 | 1.31 | |||||

摊薄 | 2.83 | 2.91 | 0.41 | 8.24 | 8.96 | 1.28 | |||||

(1) 所得税净额为零 |

热点推荐

热点推荐-

数据赋能数字经济 共创数据要素产业新生态

数据赋能数字经济 共创数据要素产业新生态 -

UGG亚太区代言人王一博身穿秋冬新款Tasman Cali Wave,演绎阳光度假大片。

UGG亚太区代言人王一博身穿秋冬新款Tasman Cali Wave,演绎阳光度假大片。 -

好上手、落地快!2大轻量化舜智云制造产品,助力中小企业数字化转型!

好上手、落地快!2大轻量化舜智云制造产品,助力中小企业数字化转型! -

DACHSER:以卓越高效的物流解决方案赋能中国供应链

DACHSER:以卓越高效的物流解决方案赋能中国供应链 -

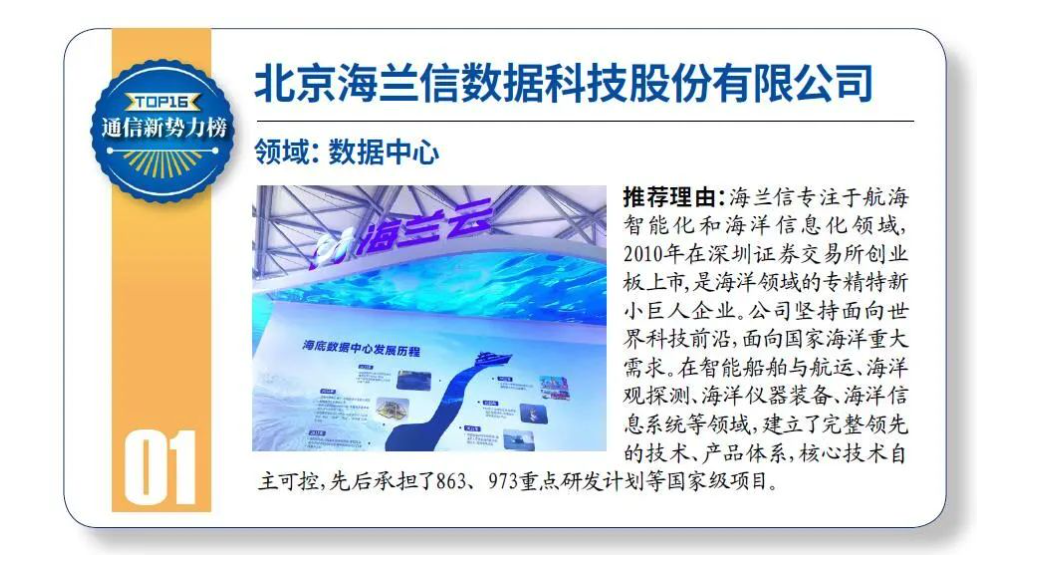

海兰信入选2023MWC上海通信新势力榜

海兰信入选2023MWC上海通信新势力榜 -

杭州亚运会特许商品“薪火火炬尊”在良渚古城遗址公园首发

杭州亚运会特许商品“薪火火炬尊”在良渚古城遗址公园首发 -

发布代言人江疏影、挚友吉克隽逸献唱,BE范德安海底泳装大秀杀疯了!

发布代言人江疏影、挚友吉克隽逸献唱,BE范德安海底泳装大秀杀疯了! -

BE范德安全球新品发布会三亚举办,中国时尚品牌开始引领全球!

BE范德安全球新品发布会三亚举办,中国时尚品牌开始引领全球! -

珀金埃尔默荣获2023国际智造节智能制造影响力企业奖

珀金埃尔默荣获2023国际智造节智能制造影响力企业奖 -

巩义明德眼科:环卫工人儿子高考687分被多校电话争抢——抓住这些重点,我们的孩子也能行!

巩义明德眼科:环卫工人儿子高考687分被多校电话争抢——抓住这些重点,我们的孩子也能行!